Jaké jsou dnes varianty spoření pro děti? Podívejte se na nejčastější i méně tradiční formy spoření pro děti a zjistěte, které z nich je nejlepší.

Spoření pro děti, které pro své potomky uzavírají starostliví rodiče nebo prarodiče, tvoří důležitou součást finančního trhu.

Banky se předhánějí v bonusech a výhodách u dětských spořicích produktů, aby si předem zajistily budoucí klienty.

V zásadě se dá vybírat z docela pestré palety možností, z nichž každá má své výhody i nevýhody.

Více o jednotlivých variantách spoření se dočtete dále v článku.

Tradice spoření pro děti

Snaha předat našim potomkům co nejvíc pro úspěšný start do samostatného života se objevuje ještě dávno před vznikem finančního trhu a jeho produktů tak, jak je známe dnes.

V minulosti se jednalo často o dary, které děti dostávaly od rodičů při svatbě do svého nového samostatného života, u nás pak tradičně šlo o věno u dcer a dědictví statků u synů.

Úlohu věcných darů a odkazů však postupně převzaly peníze, které byly flexibilní a umožnily mladým využití přímo podle jejich potřeb.

Zároveň se z dnešní společnosti vytratil životní milník uzavření sňatku, který bývá nahrazen dosažením plnoletosti nebo dokončením vysokoškolského studia a podobně.

Není tomu tak dávno, co jediný spořicí produkt s úročením na trhu představovaly vkladní knížky.

Díky zajímavému zhodnocení se k nim posléze připojila i stavební spoření se státní podporou.

Následovalo období obrovské oblíbenosti investičních dětských pojištění a dnes se ke slovu dostávají i obyčejné spořicí účty, klasické investice do podílových fondů a nebo penzijní spoření upravené tak, aby mělo pro dítě jeho uzavření kýžený smysl.

Ochrana před inflací

Existují v zásadě dva důvody, proč peníze dnes již neukládat ve formě hotovosti.

V první řadě je to bezpečnost. Větší obnos, uložený doma, se může stát terčem zlodějů a podvodníků, nebo být například zničen působením živlů při přírodních katastrofách.

Druhým důvodem k uložení financí prostřednictvím banky je ochrana jejich hodnoty před inflací.

Inflace je, velmi zjednodušeně řečeno, postupné snižování hodnoty peněz v důsledku růstu cen.

Aktuálně (březen 2024) se může pohybovat okolo 2 %, ale v roce 2023 byla míra inflace 10,7 % ročně, což při dlouhodobém nevhodném spoření představovalo výraznou ztrátu.

Stačí si představit, že dítěti spoříte od narození například do jeho dvaceti let.

Při běžné tříprocentní inflaci by na to, co na začátku spoření stálo 100000 Kč, bylo na konci spoření potřeba vynaložit už přes 180000 Kč.

Číselná hodnota částky, kterou máte uloženou na účtu, bude sice stále stejná, ale její reálná hodnota bude klesat.

Abyste své peníze před negativními dopady inflace ochránili, musí být uložené tak, aby každoročně vytvořily odpovídající výnos.

Tento výnos, nebo též zhodnocení, se u většiny finančních produktů uvádí v procentech ročně, může být po celou dobu spoření stejný, nebo se může měnit podle podmínek na trhu.

Dětská vkladní knížka

Vkladní knížky jsou stále ještě oblíbené zejména u starší generace, jedná se totiž hned po hotovosti o jediný produkt, kde si můžete na peníze pomyslně „sáhnout“.

Z hlediska zhodnocení na tom ale dnes již nejsou nejlépe, takže peníze uložené na knížce nedokážou odolávat současné výši inflace a postupně ztrácí hodnotu.

Další omezení u vkladních knížek plyne z toho, že banky dnes upřednostňují bezhotovostní platební styk, takže postupně ubývá pokladen, kde lze na knížku peníze vložit, vytisknout do ní nový zůstatek a především kde z ní lze uložené prostředky vybrat.

Spořicí účet pro děti

Spořicí účty pro děti mají dnes již obdobné podmínky, jako běžné účty. Zhodnocení u nich bývá nižší, zpravidla pod úrovní inflace.

Výhodou je možnost spravovat je bezhotovostně, dnes nejčastěji prostřednictvím internetového bankovnictví.

Zároveň jsou peníze na nich uložené kdykoliv dostupné, lze je tedy převést, případně v bance s hotovostní pokladnou vybrat.

Obvykle k těmto účtům nebývá poskytována debetní karta.

Obdobně jako výše zmíněná vkladní knížka představují jen bezpečnější formu uložení prostředků, než je hotovost doma v obálce, ale proti ztrátě hodnoty v důsledku inflace vaše uložené peníze pro potomka neochrání.

Stavební spoření pro děti

V lednu 2024 došlo k omezení výše státního příspěvku a z dlouhodobého hlediska ztrácí tento produkt na atraktivitě.

Češi mají přitom ve sjednávání stavebních spoření nezvykle silnou tradici, ať už se jedná o spoření pro děti, nebo klasický produkt pro dospělou fyzickou osobu.

Výnos se u stavebního spoření skládá hned z několika složek, z nichž nejlákavější byl v minulosti státní příspěvek.

Smlouva o spoření se uzavírá zpravidla minimálně na šest let, během kterých jednoduše řečeno stát vždy na konci roku sečte, kolik jste na spořicí účet uložili, a přidá k tomu 5 %.

Existuje zde samozřejmě horní hranice, a to příspěvek v maximální výši 1000 Kč za rok (odpovídá vložení 20000 Kč z vašich vlastních prostředků, plus něco málo na uhrazení obvyklých nákladů, spojených se založením a správou spoření).

Druhou část výnosu vytváří samotná banka (resp. stavební spořitelna), kde jsou naspořené peníze uložené, a zpravidla se pohybuje okolo 1 % až 1,5 % ročně.

V součtu je celkové roční zhodnocení takto uložených peněz přibližně 3,5 % a inflaci tedy neporazí.

Suma sumárum, pokud každoročně vložíte na stavební spoření 20000 Kč po dobu šesti let, budete mít na konci smlouvy naspořeno kolem 130000 Kč, z toho 120000 Kč vlastních vkladů.

Některé stavební spořitelny u stavebního spoření pro děti mohou nabízet až 7% roční zhodnocení.

Na to se však dostanete až po započtení všech prémií, odpuštění vstupního poplatku a někdy i splnění dalších podmínek na úrokový bonus.

Zpravidla se však jedná o akci s omezenou platností (např. 1 rok), pak zhodnocení klesá na standardní úroveň.

Pokud od proklamovaného zhodnocení odečtete poplatky za vedení účtu a daň z úroků z vkladů, dostanete se na výrazně nižší zhodnocení.

Prostředky na účtu stavebního spoření jsou ze zákona pojištěné, zhodnocení bývá stabilní a pokud bude chtít váš potomek po dosažení 18 let řešit vlastní bydlení prostřednictvím zvýhodněného úvěru, má díky tomuto spoření možnost.

V opačném případě naspořenou částku včetně výnosu po šesti letech trvání spoření může vybrat a použít na cokoliv uzná za vhodné.

Přispívat na spoření můžete pravidelnými i jednorázovými platbami, a není přitom povinné dosáhnout ročně oné hranice 20000 Kč.

K nevýhodám dětského stavebního spoření patří vstupní poplatky (ty ale v rámci marketingových akcí většina bank a spořitelen čas od času odpouští nebo kompenzuje formou příspěvku na každou nově založenou smlouvu).

Další překážkou je rovněž poněkud složitá administrativa v případě, že chcete prostředky vybírat před uplynutím šestileté vázací doby a před dosažením 18 let dítěte, které je oficiálně vlastníkem naspořených peněz.

U takového jednání je třeba souhlasu obou rodičů, případně opatrovnického soudu.

Zároveň, je-li třeba sáhnout k předčasnému ukončení stavebního spoření, přicházíte o veškeré přislíbené státní příspěvky a zůstává pouze zhodnocení ze strany banky, které obvykle sotva pokrývá náklady se smlouvou spojené.

Od roku 2024 se však snížil státní příspěvek a tento produkt již není investičně tak atraktivní.

Doplňkové penzijní spoření pro děti

Penzijní spoření, jakožto produkt určený pro finanční zajištění v důchodovém věku, se obvykle mezi nápady na spoření pro dítě na prvním místě neobjevuje.

Je to ale velká škoda, protože přináší řadu výhod. Co se týká zhodnocení uložených prostředků, je doplňkové penzijní spoření obdobně jako spoření stavební produktem se státním příspěvkem.

I zde dochází od roku 2024 ke změnám ve snížení příspěvku.

Jeho výše se zde ale počítá na měsíční bázi, a to tak, že při minimálním měsíčním vkladu 500 Kč přidává stát 90 Kč.

Maximálního příspěvku pak dosáhnete při ukládání 1700 Kč za měsíc, a činí 320 Kč.

V porovnání se stavebním spořením tedy stačí stejná roční úložka (cca 20400 Kč) a od státu získá váš potomek více (3840 Kč).

Zároveň se prostředky zhodnocují i ze strany banky, a to podle zvolené investiční strategie.

Jako největší nevýhodu penzijního spoření lze vnímat fakt, že všechny naspořené prostředky včetně státních příspěvků je možné čerpat až při dosažení věku 60 let, což je při výběru spoření pro dítě nedozírný časový horizont.

U dětských doplňkových penzijních spoření platí ale zajímavá výjimka, kdy při odspoření dostatečně dlouhé doby (činí 10 let, tedy při založení spoření před osmým rokem věku dítěte) si může váš potomek při dosažení plnoletosti vybrat třetinu uložených prostředků a využít je na libovolné účely.

Zároveň od vás ale takto dostává do vínku rozběhlé spoření, na kterém má již příslib slušných příspěvků od státu, pokud se zachová finančně odpovědně a bude si spořit dál.

Penzijní spoření nepředstavuje jen spoření na důchod, ale zároveň i finanční rezervu.

Ideální je samozřejmě spořit si až do důchodu a pak mít včetně státních příspěvků na odchod do penze našetřeno přinejmenším něco málo přes milion českých korun (a při včasném začátku spoření to není vůbec nedosažitelný cíl).

Pokud ale nastane nečekaná životní situace a peníze jsou třeba dřív, dá se penzijní spoření vybrat i předčasně.

Dojde přitom sice ke ztrátě státních příspěvků, ale stále zůstávají nedotčené veškeré vámi (a později i potomkem) uložené prostředky včetně zhodnocení ze strany banky, které přinejmenším uchránilo váš vklad před vlivem inflace.

Zároveň jde o spoření pro děti vedené zpravidla bez poplatků.

Pro děti však mohou existovat i výhodnější produkty, např. investiční účet pro děti, který najdete níže.

Investiční životní pojištění

O investičním životním pojištění jen krátce, protože z dobrých důvodů ztrácí v posledních letech na popularitě.

Z hlediska zajištění v případě nenadálých událostí je životní pojištění dítěte součástí zodpovědného nastavení rodinných financí.

U pojistné smlouvy s investiční složkou se na krytí pojistných rizik využívá jen část pojistného. Zbytek končí na investičním účtu, který by měl vytvářet určité zhodnocení.

Tento systém investování představoval velkou výhodu v době, kdy nebyly běžně k dispozici konzervativní podílové fondy, do kterých by mohl kdokoliv vstoupit i s nízkou částkou.

Dnes už se ale vyplatí řešit pojištění a investice odděleně.

Třeba proto, aby si mohl váš potomek naspořené peníze vybrat, až je bude skutečně potřebovat, aniž by čekal na vypršení a skončení pojistné smlouvy.

Tím totiž bývá výběr peněz často podmíněný.

Při předčasném zrušení pojistky (například kvůli uzavření jiné výhodnější smlouvy) se zpravidla vyplácí jen část naspořených peněz, a zbytek propadá pojišťovně.

Podílové fondy a investiční spoření pro děti

Investování, nákup cenných papírů, to jsou pojmy, kterých se lidé často zbytečně děsí.

Přitom z dlouhodobého hlediska se jedná o perspektivní způsob, jak zhodnocovat své úspory.

Často je to jediný typ spoření, který dokáže držet krok s inflací, a při troše štěstí opravdu hezky vydělává.

Díky podílovým fondům odpadá problém s neznalostí kapitálového trhu. Nemusíte totiž vědět prakticky nic o dluhopisech, akciích, dividendách atd.

Vložíte své peníze do podílového fondu (spolu s mnoha dalšími drobnými investory), a jeho správce se pak bedlivě stará o to, kam přesně budou prostředky investovány a jak je přesouvat podle aktuální situace na trhu.

Fond zpravidla nakupuje cenné papíry mnoha různých firem, aby si zajistil prosperitu pro případ, že se jedné z nich nebude dařit.

Zároveň bývají konzervativní fondy z velké části tvořené dluhopisy, které nejsou rizikové a mají garantovaný výnos.

U investic platí, že čím déle se zhodnocují, tím lepších výnosů dosáhnou.

Proto začnete-li investovat pro své dítě třeba jen od částky 300 Kč měsíčně hned od narození, bude mít v 18 letech zajímavé prostředky, které v ideálním případě nechá dál vydělávat.

Výhodou investičního spoření pro děti je jeho flexibilita.

Kdykoliv z něj můžete peníze vybírat i je vkládat, spořit můžete pravidelnými částkami i jednorázovými vklady, a jakmile je naspořená částka dostatečně vysoká, můžete nechat peníze už jen vydělávat bez vašeho dalšího přičinění.

Větší nevýhoda tkví v tom, že investování obvykle nenabízí garantovaný výnos. Teoreticky tedy můžete skončit i s menší částkou, než jste vložili.

V praxi k tomu ale dochází u podílových fondů jen zřídka, a případné výkyvy bývají krátkodobé.

Další nevýhoda spoření pro děti skrze fondy je vstupní poplatek, případně poplatek ze zisku a výstupní poplatek.

Fondy nejvíce vydělávají svým správcům, protože ti si od investorů berou právě tyto poplatky.

Abyste mohli své peníze vložit do investičního fondu, je třeba uzavřít nějakou variantu smlouvy o investičních službách, investičním poradenství a podobně.

To může pouze osoba zletilá, a chcete-li dítěti takto spořit, bude muset být investiční účet vedený na vaše jméno, až dokud nedosáhne váš potomek plnoletosti.

Dětský investiční účet Portu

Další možností, která se nyní jeví jako nejvýhodnější na českém trhu, je dětský investiční účet Portu.

Je vhodný zejména pro rodiče, kteří chtějí mít pro své děti finanční podporu kdykoli ji budou potřebovat.

Peníze „spoříte“ formou pravidelného investování přes automatizovanou investiční platformu a o nic dalšího se nemusíte starat.

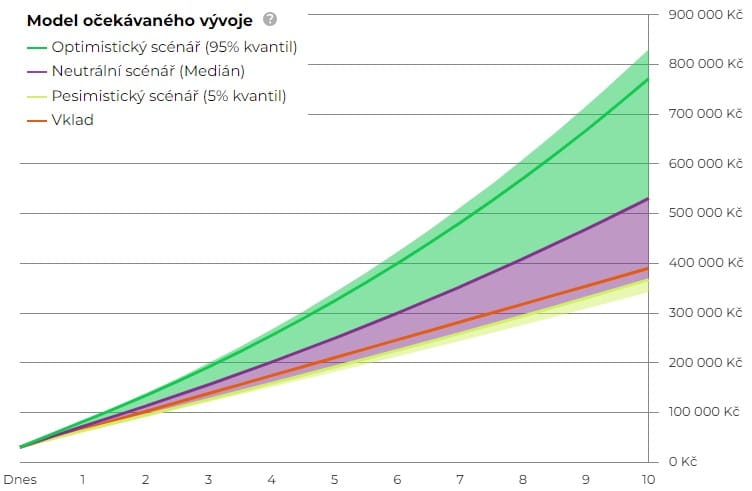

Portu se totiž daří dlouhodobě překonávat výnosy tradičních investičních produktů.

Průměrný výnos světového akciového trhu byl za posledních 50 let 8,5 % ročně a dětské portfolio Portu tento vývoj trhu kopíruje.

Poplatek činí v případě účtu pro děti pouze 0,25 % ročně, což je zlomek toho, co si účtují fondy. Žádný další poplatek se neplatí.

Peníze můžete kdykoli vkládat i vybírat a účet případně i ukončit.

Nicméně z dlouhodobého hlediska je nejvýhodnější investovat dětem co nejdéle. Jen tak dosáhnete vyšších výnosů.

Veškeré zisky a dividendy se totiž automaticky dále reinvestují a zhodnocují investici v čase.

Jaké je nejlepší spoření pro děti?

Bankovní sektor dnes nabízí širokou škálu spořicích produktů, díky kterým můžete svým dětem jednoho dne předat finanční prostředky.

Ještě cennějším darem je ale samotné spoření. Naučit své děti udržovat si finanční rezervu a správně hospodařit, dát jim základ finanční gramotnosti.

I to dnes některé typy spořicích účtů umí. Vybrat si lze především podle časového horizontu spoření, očekávaného zhodnocení a míry rizika, kterou jste ochotni při vložení peněz podstoupit.

Každé spoření má své výhody i nevýhody a neexistuje jediná univerzální odpověď na otázku, který spořicí produkt je nejlepší.

Na závěr upozornění: Investování na Portu není bez rizika. Historické výnosy nejsou zárukou výnosů budoucích. To samé však platí i pro doplňkové penzijní pojištění či investice do fondů.